審査の甘いカードローンはどれ?

必ず審査に通るカードローンはある?

急な出費で資金が必要になったとき、どのカードローンを選ぶべきか迷っていませんか?

カードローンを利用すれば、急な支出にも柔軟に対応できます。ただし、利用には審査を通過する必要があります。

Best Picks編集部

Best Picks編集部どのカードローン会社も審査基準を公開していないため、「こうすれば必ず通る」「このような人は確実に通る」と断言することはできません。

カードローンは、大きく分けて消費者金融と銀行系の2種類があり、2025年1月時点でJICC(日本信用情報機構)に加盟している会員数は1200社以上です。

本記事では、審査基準が比較的緩やかなカードローンを探している方に向けて、審査の仕組みや推奨されるカードローン、申し込みから借入までの流れを解説します。

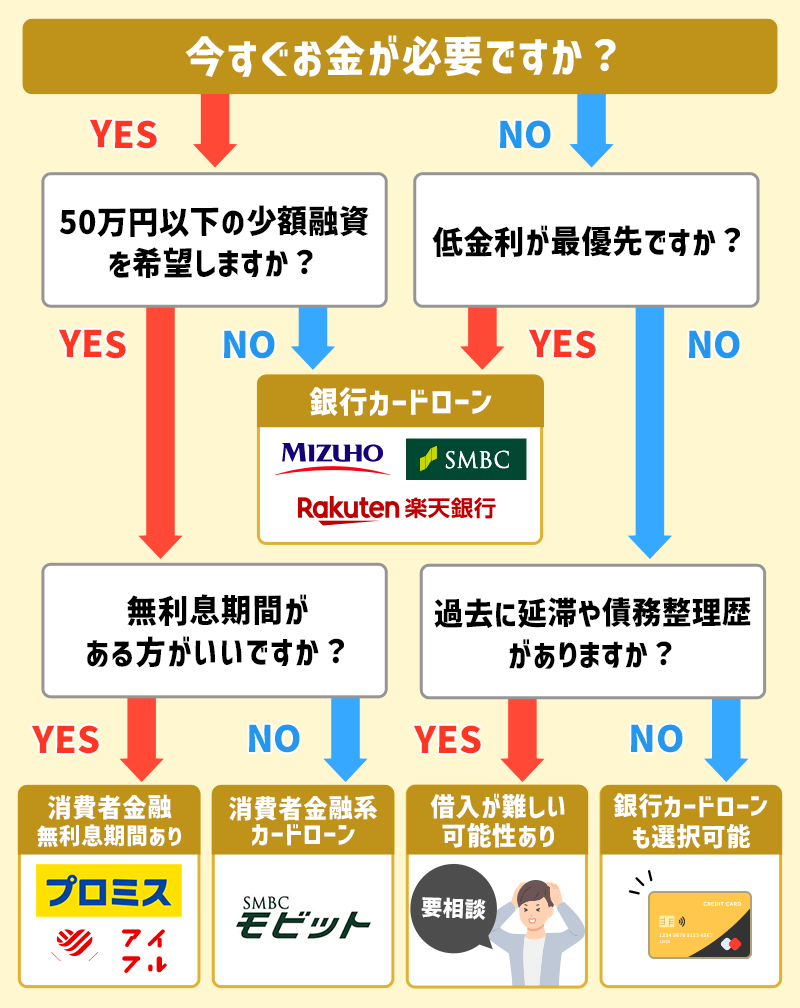

自身の希望に合ったカードローンをすぐに知りたい方は、以下のフローチャートをご参照ください。

【結論】審査の甘いカードローンはない

結論から言うと、審査が甘いカードローンは存在しません。審査が甘いと感じる場合は、「金銭的に余裕のある人の主観」か「違法な貸金業者」の可能性があります。

カードローンについての記事で、審査が甘い、緩い、通りやすいといった表現を見かけることがあります。

消費者金融系のカードローンは、審査が速く当日借入できることもありますが、これは審査が緩いからではありません。

カードローン会社は、貸し付けたお金を確実に回収するため、返済能力を厳しくチェックしています。

ただ、審査基準は公開されていないため、どの会社の審査が甘いか厳しいか比較はできません。

「審査が甘い」という表現は貸金業法16条で禁止されている

「審査が甘い」「ブラック可」「誰でもOK」

など…

そもそも「審査が甘い」というカードローンの広告は、貸金業法16条で禁止されています。

1.誇大広告の禁止等

引用:広告審査に係る審査基準|日本貸金業協会

貸金業者は、その貸金業の業務に関して広告をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しく説明をしてはならない。(法第 16 条第 1 項)

「審査が甘い」「ブラック可」「誰でもOK」などの表現は、多重債務者を誘発する可能性があるため、審査の甘さをアピールすることは法律で禁止されているのです。

そもそも、ブラックリストに登録されている人は、カードローンの審査は基本的に通りません。

借入の申し込みや契約に関する情報を管理している「信用情報機関」に、事故情報を登録されることを、いわゆる「ブラックリストに載る」と表現します。

一般的なカードローンは審査のために、信用情報機関を必ず確認しています。

つまり、ブラックでも利用できるということは、「信用情報機関を確認していない=違法な貸金業者」といえるのです。

「ブラックでも大丈夫、」「どこよりも簡単」などの記載があるカードローンは非常に危険なので、注意してください!

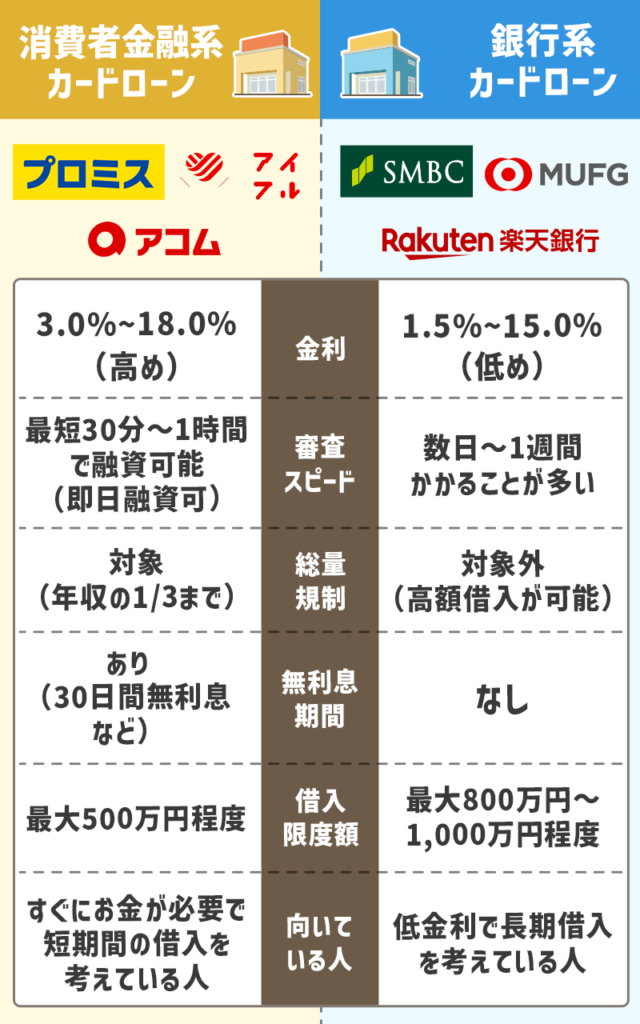

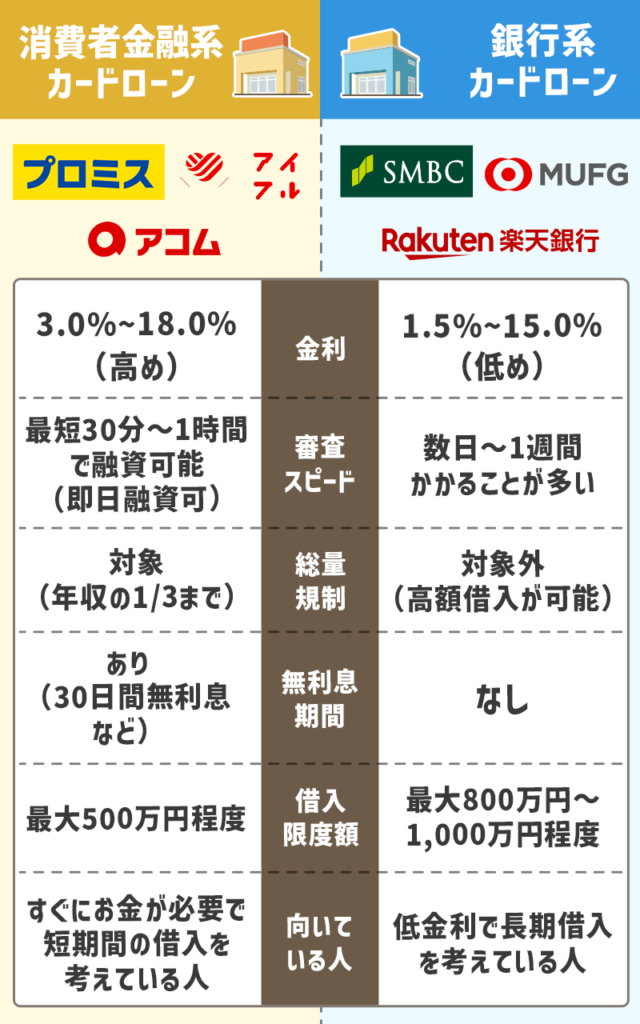

カードローンは「消費者金融系」と「銀行系」の2種類がある

カードローンは大きく分けると、「消費者金融系」と「銀行系」の2種類があります。

それぞれの特徴や違いを知っておきましょう。

消費者金融系カードローンの特徴

消費者金融系カードローンは、その名の通り消費者金融業を行っている会社が提供しているカードローンです。

- プロミス

- アコム

- アイフル

- レイク

- SMBCモビット

消費者金融系カードローンの主な特徴は、審査時間が早いことです。

早い場合は申し込みから数時間で借入できるほどで、銀行系カードローンよりもスピーディに利用できます。

また、消費者金融系カードローンは、はじめての借入から一定期間は利息が無料になるサービスを提供していることが多いです。

利息無料には条件がありますが、タダでお金が借りられるのは非常に大きなメリットです!

銀行系カードローンの特徴

銀行系カードローンは、都市銀行や地方銀行などの「銀行」が提供しているカードローンです。

- 楽天銀行スーパーローン

- 三菱UFJ銀行カードローン

- auじぶん銀行カードローン

- 住信SBIネット銀行カードローン

- オリックス銀行カードローン

銀行系カードローンの主な特徴は、金利の安さです。

ただし、銀行系カードローンは審査時間が長く、最短でも数日、長引くと1週間程度はかかります。

消費者金融系カードローンと比較して低金利であることが多いため、即日融資を求めていないなら銀行系カードローンがおすすめです。

以前は即日融資が可能だった銀行系カードローンもありましたが、2025年現在では廃止されています。

最短即日融資!消費者金融系カードローンおすすめランキング

※ランキングは当サイト調べ

では次に、おすすめの消費者金融系カードローンをランキング形式で紹介していきます。

| 審査 通過率 | 金利 | 限度額 | 審査時間 | 融資時間 | 無利息期間 | |

レイク  詳細はこちら | 26.6% | 4.5~18.0% | 500万円 | Webで申込後 最短15秒 | 最短25分 | 最大180日間 |

プロミス  詳細はこちら | 36.1% | 4.5~17.8% | 500万円 | 最短3分 | 最短3分 | 最大30日間 |

アコム  詳細はこちら | 37.1% 2025年1月の 新規貸付率 | 3.0~18.0% | 800万円※1 | 最短20分 | 最短20分 | 最大30日間 |

SMBCモビット  詳細はこちら | 非公開 | 3.0~18.0% | 800万円 | 最短15分 | 最短15分 | ー |

アイフル  詳細はこちら | 35.1% | 3.0~18.0% | 800万円※1 | 最短18分 | 最短18分 | 最大30日間 (初めての方のみ) |

※1:ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

※融資のスピードは、お申込み時間や審査によりご希望に添えない場合がございます。

カードローンの審査通過率のデータ元一覧はコチラ

カードローンの成約率については、以下に示したデータを参照しています。

- レイク:四半期データブック 2023年6月末|SBI新生銀行

- プロミス:SMBCコンシューマーファイナンス月次営業指標

- アコム:マンスリーレポート|アコム株式会社

- アイフル:半期報告書|アイフル

※1:ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

※融資のスピードは、お申込み時間や審査によりご希望に添えない場合がございます。

それぞれの特徴や、どんな人に向いているのかを詳しく見ていきましょう。

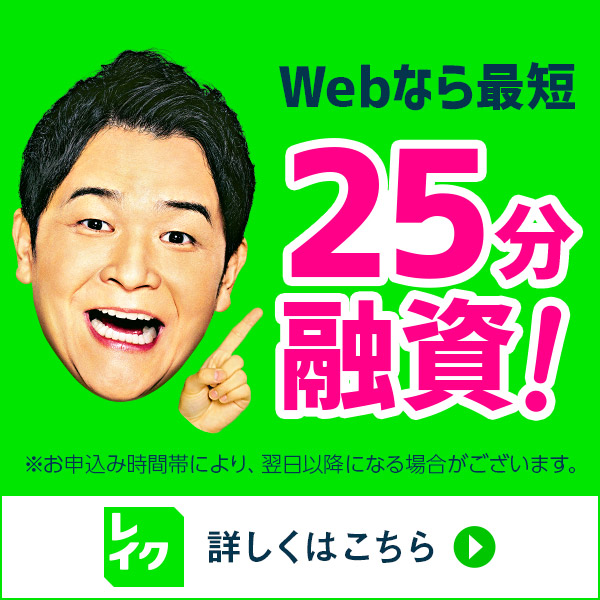

1位【レイク】最大180日間の無利息期間がある

公式URL:https://lakealsa.com/

| 審査通過率 | 26.6% |

| 金利 | 4.5~18.0% |

| 限度額 | 500万円 |

| 審査時間 | 最短25分 |

| 無利息期間 | 最大180日間 |

| 担保・連帯保証人 | 不要 |

| 申し込み条件 | ・満20歳~70歳 ・高校生は利用不可 ・パートやバイトでもOK |

※融資のスピードは、お申込み時間や審査によりご希望に添えない場合がございます。

※在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

レイクは、新生フィナンシャル株式会社が提供している消費者金融系カードローンです。

最大の特徴は、やはり最大180日間の無利息期間でしょう。

| 無利息期間 | |

| プロミス | 最大30日間 |

| アコム | 最大30日間 |

| アイフル | 初めての方なら最大30日間 |

| レイク | 最大180日間 |

上記を見れば、レイクの無利息期間の長さが圧倒的であることがわかります。

プロミスやアコムなどの大手消費者金融以外では、そもそも無利息期間がないのが一般的です。

レイクをはじめて利用する人なら、半年以内に完済すれば利息がかかりませんから、非常にお得な制度と言えるでしょう。

審査時間は最短25分なので、「今すぐにお金が必要!」という人にもおすすめです。

2位【アコム】借入可能がその場でわかる「3秒スピード診断」

| 審査通過率 | 37.1% |

| 金利 | 3.0~18.0% |

| 限度額 | 800万円※1 |

| 審査時間 | ※最短20分 |

| 無利息期間 | 最大30日間 |

| 担保・連帯保証人 | 不要 |

| 申し込み条件 | ・20歳以上 ・高校生は利用不可 ・パートやバイトでもOK |

最短20分で融資可能

※審査時間、融資のスピードは、お申込み時間や審査によりご希望に添えない場合がございます。

※1:ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

アコムは、三菱UFJフィナンシャル・グループが提供しているカードローンです。

1936年からカードローン事業を行っており、審査通過率も37.1%と非常に高いことがわかります。

また、アコムの「3秒診断」を利用すれば、年齢・年収・借入状況を入力するだけで、借入可能かすぐに判断してくれるのです。

カードレスでの契約も可能で、Web申し込みでも最短20分で融資が可能です。

原則お勤め先へ在籍確認の電話は行っておりません。また実施する場合は必ず利用者の許可を取ってから行われます。

最短20分で融資可能

3位【プロミス】審査通過率40%超え

公式URL:https://cyber.promise.co.jp/

| 審査通過率 | 36.1% |

| 金利 | 4.5~17.8% |

| 限度額 | 500万円 |

| 審査時間 | 最短3分 |

| 無利息期間 | 最大30日間 |

| 担保・連帯保証人 | 不要 |

| 申し込み条件 | ・18~74歳※1 ・高校生は利用不可 ・パートやバイトでもOK |

※融資のスピードは、お申込み時間や審査によりご希望に添えない場合がございます。

※1:お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。(高校生のかたはお申込いただけません。)また、収入が年金のみの方はお申込いただけません。

プロミスは、SMBCグループが提供している消費者金融系カードローンです。

審査通過率は43.9%と当サイトのおすすめランキングではもっとも高い数値となっています。

また、プロミスは金利の上限が低いため、少額での借入を想定している人におすすめです。

| 金利の上限 | |

| プロミス | 17.8% |

| アコム | 18% |

| アイフル | 18% |

| レイク | 18% |

| SMBCモビット | 18% |

Web申し込みなら最短3分で融資が可能で、365日24時間いつでも申し込みを受け付けています。

審査通過率が非常に高く、来店不要・郵送物なしで申し込む方法もあるため、はじめてカードローンを利用する人におすすめです。

最短3分で融資可能!最大30日間利息無料

4位【SMBCモビット】原則電話連絡なしで申し込みできる

公式URL:https://www.mobit.ne.jp/index.html

| 審査通過率 | 不明 |

| 金利 | 3.0~18.0% |

| 限度額 | 800万円 |

| 審査時間 | 最短15分 |

| 無利息期間 | ー |

| 担保・連帯保証人 | 不要 |

| 申し込み条件 | ・20~74歳 ・高校生は利用不可 ・パートやバイトでもOK |

※収入が年金のみの方はお申込いただけません。

※融資のスピードは、お申込み時間や審査によりご希望に添えない場合がございます。

SMBCモビットは、三井住友カードが提供している消費者金融系カードローンです。

他のカードローンは、「電話連絡なし」と表記してあっても、申し込み情報に不備がある場合は電話で連絡がくる可能性があります。

しかし、SMBCモビットは電話をかける前に必ず確認してくれるため、家族や同僚にバレたくない人でも安心です。

また、契約社員やパート、アルバイトの人でも収入が安定していれば、問題なく申し込みできます。

ただし、今回おすすめしている消費者金融系カードローンの中では唯一、無利息期間がありません。

5位【アイフル】審査・借入ともに最短18分で借りられる

公式URL:https://www.aiful.co.jp/

| 審査通過率 | 35.1% |

| 金利 | 3.0~18.0% |

| 限度額 | 800万円 |

| 審査時間 | 最短18分 |

| 無利息期間 | 初めての方なら最大30日間 |

| 担保・連帯保証人 | 不要 |

| 申し込み条件 | ・20~69歳 ・高校生は利用不可 ・パートやバイトでもOK |

※融資のスピードは、お申込み時間や審査によりご希望に添えない場合がございます。

アイフルは、メガバンクを親会社に持たない消費者金融系カードローンです。

アコムと同様に原則として原則在籍確認が不要で、最短18分でお金を借りられます。

また、Web申し込みが完了したあとにフリーダイヤルに電話することで、優先的に手続きを進めてもらうことが可能です。

利用者と連絡が取れない場合は郵送物が届く場合もありますが、社名の入っていない封筒を利用するなどの細かい配慮がされています。

基本的に連絡は、電話やメールで知らせてくれます。郵送物が届くのは、利用者と連絡が取れない、利用者が書類郵送を希望した、などの場合です。

アイフルはカードローン「SuLaLi」という、女性向けサービスも提供しています。

女性オペレーター専用ダイヤルや限定デザインカードなど、カードローンの利用経験がない女性でも安心です。

ネット銀行は低金利!銀行系カードローンおすすめランキング

次に、おすすめのネット銀行系カードローンをランキング方式で紹介していきます。

ネット銀行系カードローンは、消費者金融系カードローンよりも低金利が魅力です。

少しでも金利を抑えたい人は、ネット銀行系カードローンを検討してみてください。

みずほ銀行カードローン

※住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

10万~100万円の借入には、金利年14.0%のみずほ銀行がおすすめです。他行はこの範囲で金利に幅を設けており、例えばバンクイックは13.6%~14.6%です。

信用情報により金利が上がることも考えられますが、みずほ銀行は一律14.0%としているため、利用時の安心感があります。

ただし、みずほ銀行の利用は計画的に利用するようにしましょう。

公式サイトへ

【住信SBIネット銀行カードローン】最短60分で仮審査完了!

| 金利 | 年2.49~14.79% |

| 限度額 | 最高1,000万円 |

| 担保・連帯保証人 | 不要 |

| 即日融資 | 不可 |

| 利用条件 | ・満20歳以上満65際以下 ・高校生は利用不可 ・パートやバイトでもOK |

※利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

住信SBIネット銀行カードローンは、SBI証券口座を持っている人におすすめのネット銀行系カードローンです。

SBI証券口座を保有している人は、最大で年0.5%も金利が引き下げられます。

また、明細やカードの郵送がないため、同居している家族にバレづらい仕組みになっています。

ただし、住信SBIネット銀行カードローンを利用するには、住信SBIネット銀行の普通預金口座の開設が必須条件となっています。

公式サイトへ

【楽天銀行スーパーローン】楽天会員ランクに応じて審査が優遇される

楽天銀行スーパーローンは、楽天銀行が提供しているネット銀行系カードローンです。

金利の上限が14.5%と非常に低く、安定した収入があればパートやアルバイトの人でも利用できる可能性があります。

また、楽天会員の人は、ランクによって審査が優遇されるのです。

上位のランクになれば審査が甘くなるわけではありませんが、楽天市場などで買い物をした実績が信用として審査に反映されます。

楽天市場での買い物履歴がある人は、審査に自信がなくても申し込んでみる価値があるでしょう。

また、楽天銀行スーパーローンは利用しなくても、入会するだけで1,000円分の楽天ポイントをもらえます。

三菱UFJ銀行カードローン「バンクイック」】24時間365日いつでも申し込める

| 金利 | 1.8~14.6% |

| 限度額 | 500万円 |

| 担保・連帯保証人 | 不要 |

| 即日融資 | 不可 |

| 利用条件 | ・20~65歳 ・パートやバイトでもOK |

三菱UFJ銀行カードローン「バンクイック」は、金利が低め・ATM手数料が無料など、メガバンクらしいネット銀行系カードローンです。

24時間ATM手数料無料で借入と返済ができるため、非常に使いやすいカードローンと言えます。

申し込みも24時間365日いつでも受け付けており、三菱UFJ銀行の普通口座を持っていれば振り込みキャッシングも可能です。

きらぼし銀行カードローン

| 金利 | 1.6~14.8% |

| 限度額 | 1000万円 |

| 担保・連帯保証人 | 不要 |

| 即日融資 | 不可 |

| 利用条件 | ・満20歳~64歳 ・安定・継続した収入が得られる方。 ・対象地域:東京・埼玉・千葉・神奈川 |

きらぼし銀行カードローンは10万円を年14.80%でお借り入れをした場合、一日あたりの利息は約40円で、30日の場合は1,216円になります。

利用条件がきらぼし銀行本支店の営業地域内のため、対象地域が「東京・埼玉・千葉・神奈川」です。

対象エリアにお住まいの方で10万以下の借り入れを考えている人におすすめのカードローンです。

北洋銀行カードローン「スーパーアルカ」

| 金利 | 1.9~14.7% |

| 限度額 | 1000万円 |

| 担保・連帯保証人 | 不要 |

| 即日融資 | 不可 |

| 利用条件 | ・満20歳~69歳 ・お住まい、およびお勤め先が道内の方 ・パートやバイトでもOK ・北洋銀行指定の保証会社の保証を受けられる方 ・外国人の方は永住権をお持ちの方 |

北洋銀行カードローンの「スーパアルカ」は勤務先が北海道内にある人のみ申し込みができます。

10万円以下の借り入れなら月々2000円からの返済もできて、お金にゆとりがあると月は追加の返済もスムーズにできます。

ただ、利用条件が北海道内のみとなっているため、北海道在住で10万円以下の借り入れをしたい人のおめすすめのカードローンです。

【auじぶん銀行カードローン】申し込みから契約までスマホでOK

| 金利 | 1.48~17.5% |

| 限度額 | 800万円 |

| 担保・連帯保証人 | 不要 |

| 即日融資 | 不可 |

| 利用条件 | ・20~70歳 ・高校生は利用不可 ・パートやバイトでもOK |

auじぶん銀行カードローンは、スマホキャリア「au」の親会社であるKDDIと三菱UFJ銀行が、共同出資して設立されたネット銀行系カードローンです。

auじぶん銀行の口座を持っていなくても利用可能で、口座を持っていれば振り込みキャッシングが選択できます。

また、auでスマホを契約している人は、金利が最大0.5%も優遇されるのです。

毎月の最低返済額は1,000円〜2,000円となっているため、返済能力に自信のない人に向いています。

【オリックス銀行カードローン】「来店」「口座開設」「担保・保証人」すべて不要

| 金利 | 1.7~14.8% |

| 限度額 | 800万円 |

| 担保・連帯保証人 | 不要 |

| 即日融資 | 不可 |

| 利用条件 | ・20〜69歳 ・高校生は利用不可 ・パートやバイトでもOK |

オリックス銀行カードローンは、オリックス銀行が提供しているネット銀行系カードローンです。

ガン保障特約付きプラン「Bright」では、「死亡・高度障害」または「ガンと診断確定された」ときに借入額が0円になります。

「Bright」は保険料や金利の上乗せなしで加入できるため、家族に迷惑をかけたくない人におすすめです。

ただし、申し込み時の審査は収入だけでなく、健康状態も審査結果に反映されます。

また、毎月の最低返済額は3,000円と、やや高めになっている点には注意しておきましょう。

「消費者金融系」と「銀行系」のカードローンは審査基準が異なる

「消費者金融系」と「銀行系」のカードローンでもっとも大きな違いは、審査基準が異なるという点です。

ただし、どちらも明確な審査基準を公開していないため、「どっちの方が甘い」と判断はできません。

審査が不安な人は、それぞれの審査基準や判断材料を知っておきましょう。

消費者金融系カードローンは貸金業法に基づいた自社基準で審査している

消費者金融系カードローンは、貸金業法に基づいた自社基準による審査が行われます。

基本的には、年齢や年収などの「申し込み情報」を元に、「指定信用情報機関(CICやJICC)」が保有する信用情報を開示し、以下のような内容を確認します。

- 申し込み情報に不備はないか

- 他社での契約内容や残債額

- 他社での返済状況

- 各種ローンの申し込み情報

貸金業法には総量規制と呼ばれる、「年収の3分の1以上は貸し付けてはならない」というルールがあります(貸金業法第13条3項)。

そのため、自社での貸付金額が50万円を超える場合や、他社との借入合計が100万円を超える場合は、収入証明書(源泉徴収票など)の提出を求められます。

また、信用情報には「他社カードローンの申し込み情報(履歴)」も、過去5ヶ月間記録されます。

短期間にたくさんのカードローンに申し込むと、多重債務を疑われて審査通過できなくなる可能性が高まるのでご注意ください。

消費者金融カードロ―ンは、独自の審査基準で「安定収入」や「返済能力」を見極めます。そのため「○○では審査落ちしたけど△△の審査は通った」というケースも珍しくありません。

銀行系カードローンは過剰貸し付けの防止に取り組んでいる

銀行系カードローンは、銀行法に基づいた自社基準による審査が行われます。

なお、平成30年1月からは、暴力団関係者への融資を回避するために、審査時に警察庁のデータベースへの照会が行われています。

そして「全国銀行個人信用情報センター(KSC)」が保有する信用情報を開示して、利用者の安定収入や返済能力を確認しています。

- 申し込み

- 仮審査

- 警察庁のデータベースに照会

- 本審査

銀行系カードローンは銀行法が適用されるため、貸金業法で定められた「総量規制」は適用されません。

しかし、金融庁が銀行カードロ―ンの過剰貸し付けを問題視し、大手12行に立ち入り検査を実施しました。

平成30年に金融庁が発表した「銀行カードロ―ンの実態調査結果」によると、全12行が年収証明書の取得基準を貸金業法と同水準に引き下げ、うち10項が借入額を年収の2分の1までとするなどの改善が見られたとしています。

警察庁のデータベースからの回答は最短でも翌日となるため、銀行系カードロ―ンは即日融資はできなくなりました。急いでいる人は消費者金融カードロ―ン一択です。

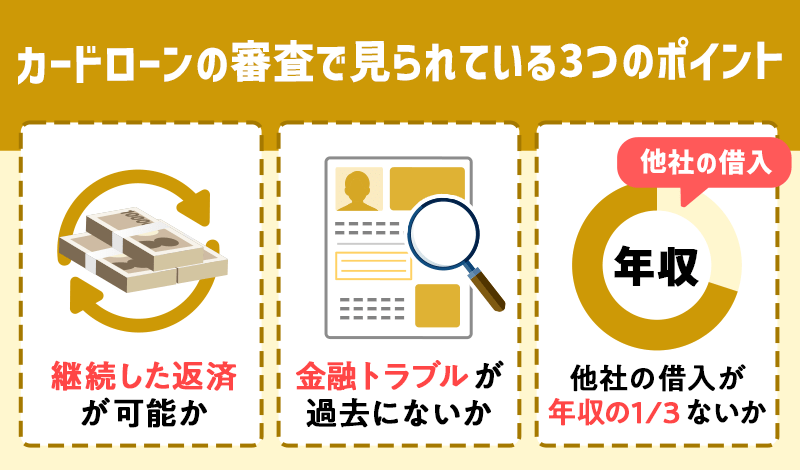

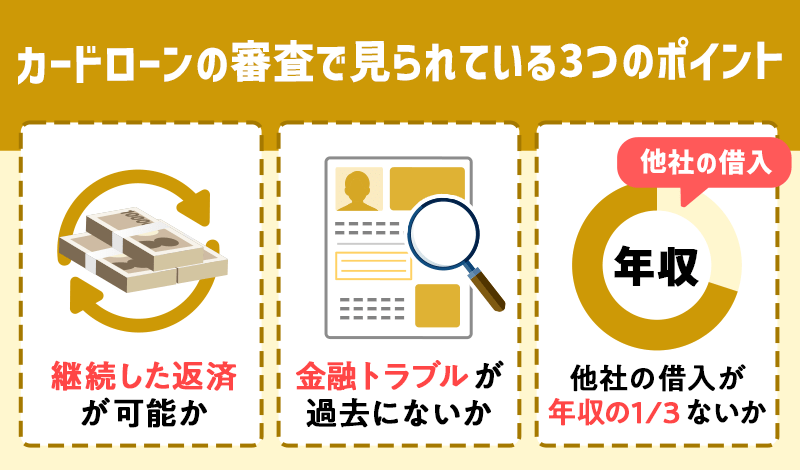

カードローンの審査で見られている3つのポイント

次に、カードローンの審査で見られている3つのポイントを解説していきます。

それぞれ詳しく見ていきましょう。

継続して返済できるかどうか

カードローンの審査において、もっとも重要なポイントが「継続して返済できるかどうか」です。

毎月一定以上の金額を返済することになるため、カードローンの利用には安定した収入が欠かせません。

「安定した収入」を証明しやすいのは、やはり会社員です。

会社員のように毎月決まった金額が給与として得られる人は、カードローンの審査が通りやすい傾向にあります。

ただし、アルバイトやパートでもカードローンの利用は可能です。

大切なのは「安定した収入」なので、給与額よりも勤続年数の方が重視されます。

この記事ではアルバイトやパートでも審査に通るカードローンしか紹介していないので、正社員以外の人も安心して利用してください。

過去に金融トラブルを起こしていないか

カードローンの審査では、利用者の信用情報を必ず確認されます。

信用情報機関には、クレジットカードやローンの利用履歴、延滞・滞納記録、金融トラブルなどの情報が詳しく記録されているのです。

特に、債務整理や長期延滞は重大な金融トラブルとして、審査に落ちる可能性が高まります。

また、携帯電話の利用料金や、分割代金の支払いに遅れたことがある人も、カードローンの審査では不利になるでしょう。

逆に言うと、過去に金融トラブルを起こしていない人であれば、収入が低くても審査に通る可能性が高いです。

他社の借入状況が年収の1/3以下か以上か

カードローンの審査では、他社の借入状況も確認されます。

借入残高や借入件数が多い人は不利になりますし、消費者金融系カードローンの場合は、年収の3分の1以上は絶対に借りることができません。

消費者金融は貸金業法の総量規制の対象で、「年収の3分の1以上は貸し付けてはならない」というルールがあります。

銀行系カードーローンに貸付の上限はありませんが、借入額が多い場合や複数のカードローンを利用している場合は、審査に通りづらくなります。

すでに他社から年収の3分の1以上借入している人は、返済が終わってから申し込むようにしましょう。

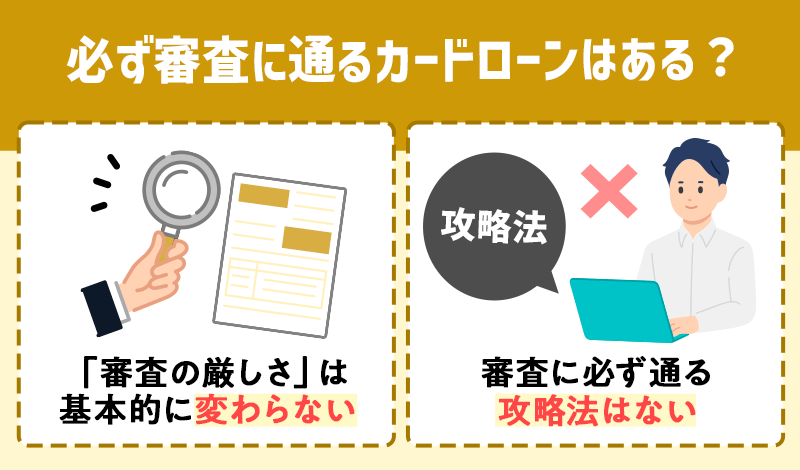

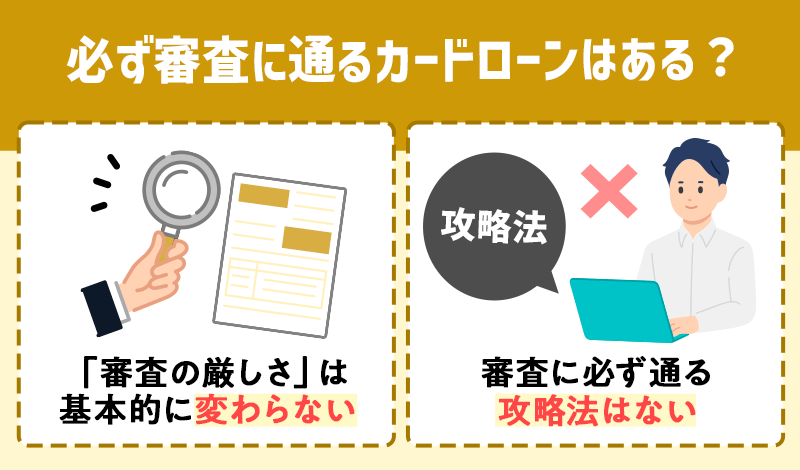

必ず審査に通るカードローンはある?

残念ながら、必ず審査に通るカードローンというのはありません。

「〇〇は審査が甘い」「〇〇は審査が厳しい」などの情報を見たことがあるかもしれません。

特に、消費者金融系カードローンは申し込みから最短で、数時間ほどで融資を受けられることから「厳しい審査をしていないのでは?」と感じる人もいるでしょう。

しかし、どのカードローンもしっかりと審査していますし、審査基準は公開されていないため、どこが甘い・厳しいとは判断できません。

審査基準はカードローンごとに異なるが「審査の厳しさ」は基本的に変わらない

「銀行系よりも金利が高いから消費者金融系の方が甘い」「大手よりも中小企業のカードローンの方が審査に通りやすい」これらは、すべて間違った情報です。

カードローン会社は利用者に貸し付けたお金を回収できなければ、非常に大きな損失となるため、どこも厳しい審査基準を設けています。

運営会社によって審査基準は異なりますが、「審査の厳しさ」は基本的に変わりません。

カードローンの審査に必ず通る攻略法はない

どのカードローン会社も審査基準は非公開なので、必ず審査に通る攻略法はありません。

確かに、職業や年収、勤続年数などは重要なポイントです。

しかし、カードローンの審査は、「年収○万円以上」「勤続年数◯年以上」このような明確な基準で判断されるものではありません。

また、審査に通るために虚偽の内容で申し込んだとしても、間違いなくバレてしまいます。

虚偽の内容での申し込みは絶対にやめておきましょう。

中小消費者金融の審査は甘い?審査基準がゆるいのは本当?

中小消費者金融も大手と同様に、貸金業法に則って貸し付けを行なっています。

そのため、中小消費者金融は大手よりも審査がゆるいというのは間違いです。

中小消費者金融でも安定した収入がなければ審査には通りませんし、過去に金融トラブルを起こしている人は契約できません。

ただし、大手とは違った審査基準を設けている中小消費者金融も存在しているため、審査に通る可能性はあります。

このような審査基準の違いから「中小消費者金融は審査が甘い」といった情報が広まっているのです。

中小消費者金融であっても、大手と審査基準はほとんど変わらないことを知っておきましょう。

「審査が甘い」と宣伝している貸金業者はヤミ金の可能性が高い

「審査が甘い」と宣伝している貸金業者はヤミ金の可能性が高いため、利用するべきではありません。

そもそも「審査が甘い」という表現は、貸金業法によって禁止されています。

そのため、「誰でも貸します」「ブラックでも融資OK」など、審査が甘いと判断できるような宣伝を行なっている貸金業者は間違いなくヤミ金でしょう。

最近はヤミ金の手口が多様化している

最近はヤミ金の手口が多様化しているため、カードローンの利用を検討している人は注意しておきましょう。

- 090金融:電話やメールで勧誘を行う。銀行口座のみでやり取りを行う特徴がある。

- 小口金融:チラシなどで広告を行う。3〜5万円程度の少額を高金利で貸し付ける。

- 押貸し:無断で口座に振り込みを行い、高金利での返済を求める。

- システム金融:お金に困っている人の情報を共有して融資を勧誘する。

- リース金融:車や家具を買取り、購入代金として現金を振り込む。その後、車や家具のリース契約という形で利息を請求する。

- チケット金融:安く仕入れた回数券などを後払いで販売して、支払い時に高額の料金を請求する。

申込者に対して、「当社での融資は厳しいので他のお店を紹介する」と連絡して、紹介料を騙し取るケースもあるようです。

カードローンを申し込む際は、正規の貸金業者であることを必ず確認しておきましょう。

カードローンを申し込む際は貸金業者の「登録番号」を必ず確認する

カードローンを申し込む際は、貸金業者の「登録番号」を確認してください。

正規の消費者金融は、国または都道府県から許可をもらっています。

財務局や都道府県知事が交付した、貸金業の登録番号が公式サイトや広告に掲載されていれば、正規の消費者金融である可能性が高いです。

また、チラシで広告を行なっているカードローンはヤミ金の可能性が高く、利用するべきではありません。

1度でもヤミ金を利用すると、執拗に連絡がくるため、基本的に大手カードローン以外は利用しない方がいいでしょう。

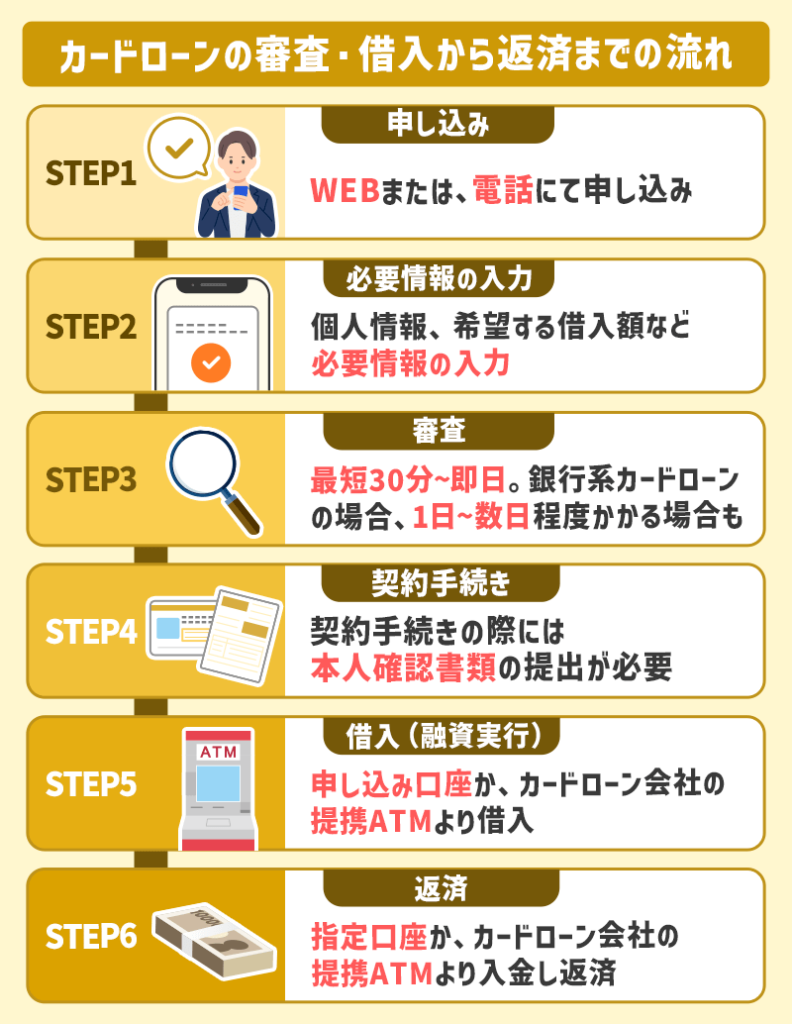

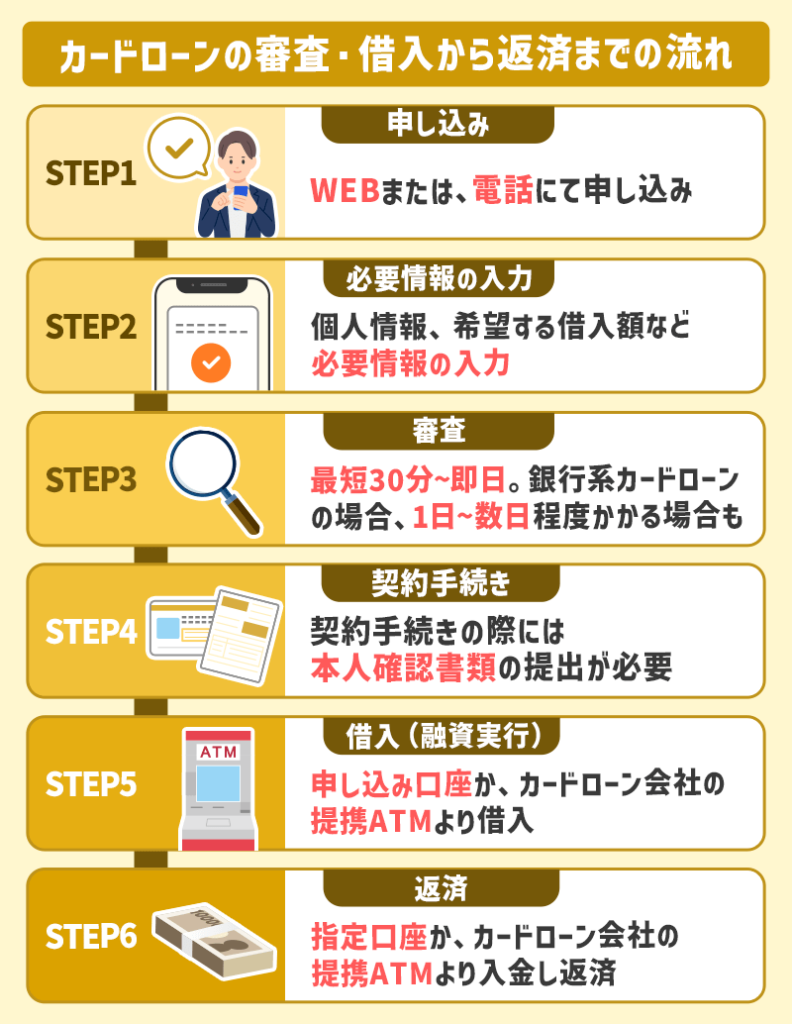

カードローンの審査から契約、借入までの流れ

次に、カードローンの審査を申し込んでから契約、借入までの流れを解説していきます。

カードローンを1度も利用したことがない人は、確認しておきましょう。

申し込み方法は、電話・Web・店舗・無人契約の4種類が、用意されているケースが一般的です。

即日での融資を求めている場合は、Web申し込みを利用しましょう。

申し込みの際に、本人確認書類の提出を求められます。

申し込み時に必要な書類

・本人確認書類(マイナンバーカード・運転免許証・健康保険証など)

・金融機関の通帳・キャッシュカード

・収入証明書(50万円以上の融資を受ける場合のみ)

借入希望額が50万円以下の場合は、本人確認書類のみで申し込みが可能です。

申し込み内容や信用情報をもとに、審査が行われます。

銀行法や貸金業法に基づいて審査されるため、不正は許されません。

消費者金融系カードローンであれば、申し込みから数時間で審査に通るケースもあります。

審査時間が早まるような裏技はありませんので、落ち着いて結果を待ちましょう。

審査が通れば契約・借入に進みます。

カード発行を希望した場合は、店舗による手渡しや郵送、無人契約機による発行のいずれかを選択できます。

カードレスであれば審査が通った時点で、すぐに借入が可能です。

指定した口座やATMから、いつでも好きなタイミングでお金を借りられます。

審査の甘いカードローンに関するよくある質問

最後に、審査の甘いカードローンに関するよくある質問に回答していきます。

- 審査の甘いカードローンや消費者金融はありますか?

- ブラックでも借りられるカードローンはどこ?

- 在籍確認によってカードローンの利用が会社にバレることはありますか?

- 返済が遅れるとどうなりますか?

- カードローンの利用は危険ですか?

- 即日融資のカードローンは審査が甘いって本当ですか?

それぞれ詳しく見ていきましょう。

- 審査の甘いカードローンや消費者金融はありますか?

-

ありません。

どのカードローンも審査基準を公開していないため、甘い・厳しいというのは比較できるものではないのです。

また、「審査が甘い」という表現を広告で使用するのは、貸金業法違反に該当します。

- ブラックでも借りられるカードローンはどこ?

-

ブラックの方がカードローンの審査に通るのは、かなり厳しいのが実情です。

ただし、中小消費者金融であれば審査に通る可能性はあります。

プロミスやアコム、アイフルなどの大手消費者金融は、ブラックだと審査に通る可能性は極めて低いです。

また、銀行は金利が低く、消費者金融よりも審査が厳しい傾向にあるため、ブラックの方は諦めましょう。

- 在籍確認によってカードローンの利用が会社にバレることはありますか?

-

ありません。

カードローンの在籍確認は、個人名で電話をかけますし、要件は伝えないようにしています。

在籍確認が心配な人は、職場に電話のかかってこないプロミスやアコム、アイフルなどの消費者金融系カードローンを利用しましょう。

- 返済が遅れるとどうなりますか?

-

返済日に1日でも遅れてしまうと、遅延損害金が発生します。

1円でも不足していると引き落としはされないため、毎月の返済日と返済額には注意しておきましょう。

放置していると信用情報に延滞の記録が残るため、今後の審査が通らなくなる可能性もあります。

- カードローンの利用は危険ですか?

-

危険ではありません。

リボ払いが危険視されることもありますが、毎月の収入に見合った金額であれば問題はありません。

- 即日融資のカードローンは審査が甘いって本当ですか?

-

審査の甘いカードローンはありません。

申し込みから最短で数時間ほどでお金を借りられる、即日融資のカードローンもしっかりと審査が行われています。

審査時間の早い消費者金融は自動審査の技術が非常に優れているため、即日融資が実現しているのです。

「審査時間」と「審査の甘さ」はまったく関係ありません。

まとめ

この記事では、審査の甘いカードローンを探している人向けに、審査の仕組みやおすすめのカードローン、申し込みから借入までの流れについて解説しました。

残念ながら、審査の甘いカードローンというものはありません。

「審査が甘い」「ブラックOK」このような表現をしているカードローンは、間違いなくヤミ金です。

また、カードローンの審査では、以下3つのポイントを重視しています。

- 継続して返済できるかどうか

- 過去に金融トラブルを起こしていないか

- 他社の借入状況が年収の1/3以下か以上か

上記のポイントに問題がなければ、審査に通る可能性は十分にあります。これからカードローンの審査に申し込む人は、ぜひ参考にしてみてください。

【レイク】

貸付条件はこちら